Si tiene la intención de adquirir una propiedad a un precio atractivo con la intención de renovarla y luego venderla para obtener ganancias, es crucial considerar la estructura fiscal más adecuada para esta operación. En general, es más beneficioso llevar a cabo este tipo de transacciones a través de una sociedad.

Actividad Económica

Habitual: Si realiza estas operaciones de manera constante, como una actividad económica habitual, los beneficios generados estarán sujetos a la base general de su Impuesto sobre la Renta de las Personas Físicas (IRPF), donde las tasas marginales pueden alcanzar hasta el 47%. Importante tener en cuenta que, en cuanto a los gastos relacionados con las reformas, no hay diferencias significativas en la tributación en comparación con una sociedad:

Tanto si los gastos corresponden a trabajos de conservación (como pintura o cambio de puertas) como si se consideran mejoras (como la instalación de servicios que antes no existían, como calefacción o ascensor), podrá deducirlos, ya sea como gastos directos o como un mayor costo del inmueble transmitido.

Si decide invertir a través de una sociedad, también podrá deducir estos gastos. A pesar de que las rentas generadas tributarán a un tipo fijo del 25%, cuando reciba dividendos de su sociedad e integre estos ingresos en la renta del ahorro de su IRPF (con tasas entre el 19% y el 28%), la carga fiscal total será similar a la que enfrentaría si llevara a cabo la actividad como persona física.

Actividad Esporádica

Persona física: Si adquiere la propiedad como persona física y la operación es esporádica, los beneficios ya no se considerarán fruto de una actividad económica, sino que serán considerados ganancias patrimoniales por la transmisión de bienes:

Estas ganancias tributarán en su IRPF como renta del ahorro, con tasas previamente mencionadas entre el 19% y el 28%.

Sin embargo, Hacienda solo permitirá que incluya como mayor valor de adquisición los gastos que califiquen como mejoras. Los gastos de conservación no serán deducibles fiscalmente, ni como gastos deducibles ni como un mayor valor del inmueble transmitido.

El problema añadido es que Hacienda considera como gastos de conservación las reformas comunes en cocinas y baños, que es probable que realice. Por lo tanto, si los gastos de conservación son significativos, llevar a cabo estas operaciones de forma esporádica como persona física podría no ser una opción rentable desde el punto de vista fiscal.

A través de una Sociedad

Deducción: Si opta por llevar a cabo estas operaciones a través de una sociedad, podrá deducir fiscalmente los gastos de conservación, incluso si la operación es esporádica. Por lo tanto, en estos casos, es importante analizar si es más beneficioso actuar como persona física (con tasas fiscales más bajas aplicadas a la base del ahorro, pero sin la posibilidad de deducir los gastos de conservación) o a través de una sociedad (generalmente con una tributación más alta, pero con la capacidad de deducir todos los gastos).

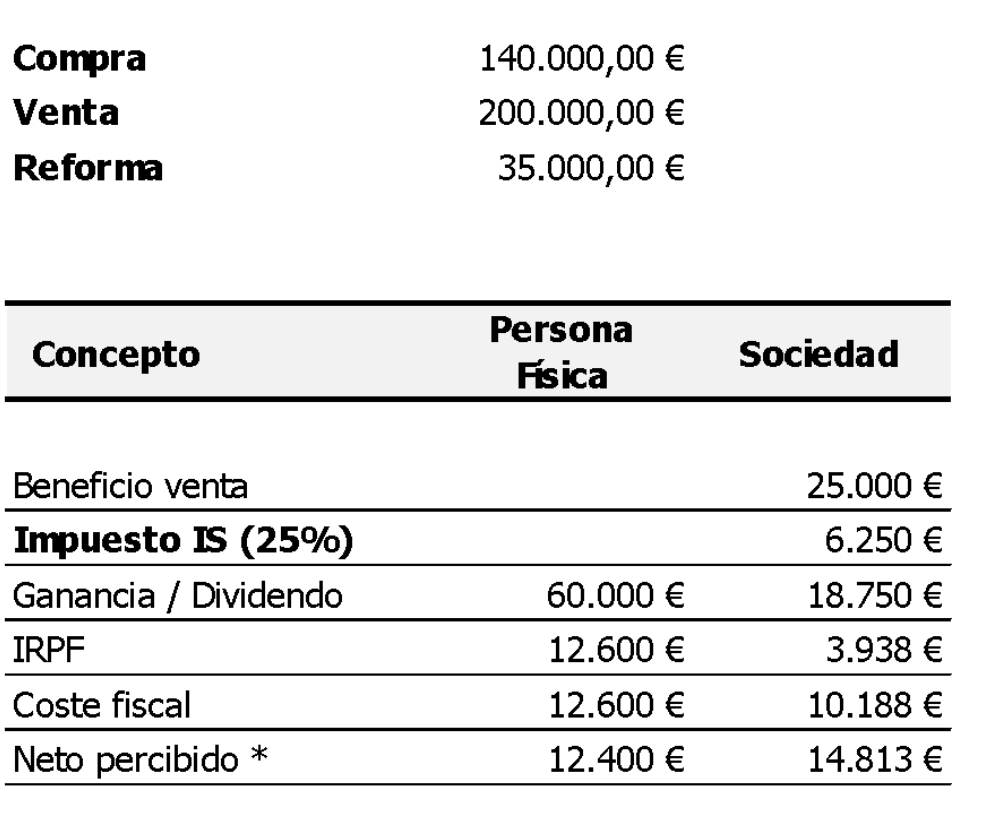

Ejemplo: A continuación, le presentamos un ejemplo si el costo de adquisición del inmueble es de 140.000 euros, los gastos de renovación ascienden a 35.000 euros (sin que se consideren mejoras) y el precio de venta es de 200.000 euros:

Como Persona Física: El beneficio neto percibido después de todos los costos y la tributación sería de 12.320 euros.

A Través de una Sociedad: El beneficio neto percibido en este caso sería de 14.932 euros.

En resumen, al planificar estas operaciones de compra, reforma y venta de propiedades, es fundamental considerar cuidadosamente la estructura fiscal que mejor se adapte a su situación. En muchas ocasiones, la adquisición de propiedades a través de una sociedad puede resultar más ventajosa, especialmente cuando los gastos de conservación son significativos y las operaciones son esporádicas.»

A la persona física no se le han deducido los 35000 euros de reforma, por lo que ha salido perdiendo 17.600 euros

No, la persona física no ha salido perdiendo 17.600 euros, aunque pueda parecerlo si no se entiende cómo funciona la tributación en este tipo de operaciones.

Cuando se actúa como persona física y se realiza una operación de compra, reforma y venta de forma esporádica, Hacienda no permite deducir los 35.000 euros de reforma si los considera gastos de conservación (como es habitual en cocinas, baños, pintura, puertas, etc.).

Es decir, aunque esos 35.000 euros hayan sido realmente invertidos, no se pueden restar fiscalmente ni como gasto ni como un mayor valor del inmueble. Hacienda no los tiene en cuenta. Por tanto, aunque el beneficio económico real sea de 25.000 euros, fiscalmente se tributa como si se hubieran ganado 60.000 euros. Esto da lugar a un IRPF elevado y un beneficio neto percibido muy bajo: 12.400 euros.

En cambio, en una sociedad esos mismos 35.000 euros sí se pueden deducir, incluso si la operación es puntual. Así, la sociedad tributa solo sobre el beneficio real de 25.000 euros, y el neto final tras impuestos es mayor: 14.813 euros.

Resumen:

– Persona física: reforma no deducible, se tributa como si se hubiera ganado mucho más.

– Sociedad: reforma deducible, se tributa sobre el beneficio real.

Por eso, en operaciones con reformas importantes y no habituales, fiscalmente es más eficiente actuar a través de una sociedad.